Παρασκευή, 15 Φεβρουαρίου 2013

http://youpayyourcrisis.blogspot.gr

Μια επιστημονική

εργασία του Paul De Grauwe δείχνει ότι η λιτότητα επιβλήθηκε στις PIIGS,

με την απειλή των σπρεντς και των "συναισθήματων" των αγορών. Δεν

είναι ,όμως, οι κυβερνητικές πολιτικές που καθορίζουν τα σπρεντς αλλά η

ίδια ΕΚΤ.

Ο Πολ Κρούγκμαν

συγκρίνει τη δημοσιονομική λιτότητα με τις μεσαιωνικές "θεραπείες", τις

αφαιμάξεις, που αφαιρούσαν το αίμα του ασθενή. Ο Paul De Grauwe και ο

Ji Yuemei σε πρόσφατο άρθρο τους [link] είναι πιο διπλωμάτες, αλλά επί

τη βάσει των συμπερασμάτων τους μπορούμε να καταλήξουμε σε πιο ακριβή

συμπεράσματα για τα αίτια μιας τόσο κραυγαλέας αποτυχίας.

Σύμφωνα με τους δύο

οικονομολόγους, οι κυβερνήσεις επέλεξαν να βασιστούν στο "συναίσθημα"

των αγορών και όχι στη λογική. Το αποτέλεσμα ήταν να επιβληθεί μια βαριά

λιτότητα, χωρίς όμως να μειωθούν τα επιτόκια των τίτλων τα οποία, όμως,

μειώθηκαν μόνο και μόνο χάρη στην παρέμβαση της ΕΚΤ.

Σπρεντς και δημόσιο χρέος

Υπάρχει ένα δόγμα,

ιδιαίτερα διαδεδομένο στην δημοσιογραφία και την πολιτική, ότι οι αγορές

είναι αυτές που κρίνουν ορθολογικά την υγεία των δημόσιων οικονομικών,

με βάση αντικειμενικούς δείκτες και άρα τα σπρεντς κάτι σαν "ψήφος" ως

προς τη βελτίωση ή την επιδείνωση των δημόσιων οικονομικών και ως προς

τη διαθεσιμότητα σε προσαρμογές ακόμα και επώδυνες. Αλλά κάτι τέτοιο

δεν συμβαίνει:

Το γράφημα δείχνει

ότι οι μεταβολές στα σπρεντ δεν συσχετίζονται καθόλου με τις

διακυμάνσεις της υποτίθεται σημαντικότερης παραμέτρου, δηλαδή το

δημόσιο χρέος.

Σπρεντς, αγορές και Mario Draghi

Με τι λοιπόν

μπορούν να συσχετιστούν τα σπρεντς; Προηγουμένως, μπορείτε να δοκιμάσετε

να αξιολογήσετε την άνοδο και την κάθοδο των σπρεντς πριν και μετά

την "αποτρεπτική" παρέμβαση της ΕΚΤ, το περιβόητο "ό, τι χρειαστεί"

(whatever it takes) του Mario Draghi τον Ιούλιο του 2012:

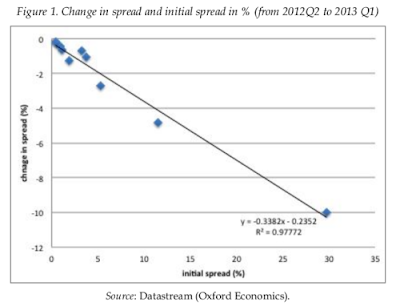

Σε αντίθεση με το

προηγούμενο, το γράφημα αυτό δείχνει μια έντονη συσχέτιση μεταξύ του

αρχικού σπρεντ, πριν τη δήλωση Draghi , και την μείωση που ακολούθησε:

με άλλα λόγια, οι χώρες που είδαν τα σπρεντ να ανεβαίνουν περισσότερο

ήταν οι ίδιες που τα είδαν να πέφτουν αισθητά.Επομένως, οι αγορές

στοιχηματίζουν "εναντίον" ορισμένων χωρών (για την έξοδο τους από το

ευρώ), όταν όμως η δυνατότητα να στοιχηματίσουν μειώθηκε λόγω των

"εγγυήσεων", ακόμα και δυνητικά, της ΕΚΤ, τότε οι ίδιες οι χώρες που

είχαν γίνει ο βασικότερος στόχος ήταν αυτές που (σχετικά) ευνοήθηκαν

περισσότερο. Με την Ιταλία πρώτη, πέρα από λιτότητα ή την αξιοπιστία της

κυβέρνησης Monti.

Τα σπρεντς ως "πολιτική" αιτία για τη λιτότητα

Το τελευταίο ενδιαφέρον σημείο της εργασίας των De Grauwe-Ji είναι η συσχέτιση σπρεντς και λιτότητας.

Η μεγαλύτερη

λιτότητα συμπίπτει με τα υψηλότερα σπρεντς. Επομένως οι κυβερνήσεις, όσο

ανέβαιναν τα επιτόκια , τόσο πιο δραστικά μέτρα λιτότητας υιοθετούσαν.

Αλλά, όπως είδαμε, οι κινήσεις των τελευταίων είχαν να κάνουν με τις

εντάσεις στις αγορές και την επακόλουθη παρέμβαση της ΕΚΤ και όχι με το

δημόσιο χρέος. Στην ουσία, προσπάθησαν να συγκρατήσουν τα ελλείμματα

και το δημόσιο χρέος, υποστηρίζοντας ότι το πρόβλημα των αγορών ήταν οι

"σπατάλες" των κρατών, ενώ στην πραγματικότητα το χρέος αυτό καθαυτό δεν

φαίνεται να είχε την όποια επίδραση στα σπρεντς. Κατά συνέπεια, η

επιλογή ήταν πολιτική, και όχι τεχνικής / οικονομικής φύσης. Η ίδια η

ΕΚΤ δεν είναι άσχετη με την πολιτική χρήση των σπρεντς.

Κάποιοι υποστήριξαν

ότι οι χρηματοπιστωτικές αγορές έγιναν η μη εκλεγμένη " μόνιμη

γερουσία ", η οποία αποφασίζει τις οικονομικές πολιτικές των κρατών.

Αλλά, εκ των υστέρων, μπορούμε να προχωρήσουμε με βάση τα γεγονότα, και

σε μια διαφορετική υπόθεση: ο φόβος στις αγορές χρησιμοποιήθηκε από τους

φορείς χάραξης πολιτικής, ανεξάρτητα από τους λόγους που συνέβαλαν στην

πορεία των κρατικών τίτλων στις ίδιες τις αγορές, για να επιβάλουν μια

τέτοια λιτότητα και αυτές τις μεταρρυθμίσεις που διαφορετικά θα ήταν

αδύνατον να γίνουν αποδεχτές.

Από το keynsblog

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου